07年原油暴涨_07年原油价格统计数据

1.请问 造成07年中国经济过热的根源在哪里

2.2006-2008,国际原油期货价格

3.(急)全球历年原油生产量和需求量的变化

4.2000-2007年中国经济增长速度

5.现货原油是什么时间开始的?

如果是我重生到2007年,那我就死死握住云天化,不见120元不卖。

2001年,3月,我买了600096云天化,14.63元。买之前,我对这只股票的财务资料研究了好几天。买完以后,想好了:“不涨到120不卖,无论跌到哪,无论跌多长时间,不见120不卖。”

我握有这只股票一直到2007年1月末,大约18元卖出的,翻了一番多。期间,我在12元多 10元多补过仓,它10送3一次,股改是每10股送现金27元和1.5股。

卖出云天化以后,玩别的股了。

5月30日股市大暴跌,07的大牛市结束了。之后,虽然指数再闯新高,那只是指标股在涨,而80%以上股票却在天天下跌。云天化不在下跌股票的行列里,逆势上扬,涨到了70元。加上原先的10送3股和股改的10派27元送1.5股,它的股价超过了120元。

如果是我重生到2007年,那我就死死握住云天化,无论庄家怎么震仓,无论是否牛市结束,还是应该坚持最初的判断:不见120不卖。70元相当于原先的120元。

但是,现在是2011年,我已经不看好云天化了。

请问 造成07年中国经济过热的根源在哪里

07年的通胀我认为看起来有2个原因,实质就是一个原因那就是外贸发展太快,对外依存过大。外贸发达,我国又是金融管制国家,存在结汇制度,顺差产生的美元是要卖给国家的,国家用什么来换呢,是人民币,企业用美元换回人民币后,将这些人民币投入到国内市场,这样会增加国内流通中的货币量,而流通中的货币量过大,就会造成通货膨胀。所以顺差的量就相当于我们一次向市场中投了一定量人民币。这样每年的顺差都带来了一次人民币投入。你说货币怎么会不超发。

同时这些超发的财富都集中在一小部分的人手中,形成不了对内需的提振作用,这些钱为了追求保值,投入了房市,股市,带来了我们房价的大大提高。高房价又反过来作用与其他流通商品,由于房价高,所有商品生产成本增加,带来物价飞涨,出现通胀。当然还有房价提高,这样房子的需求是一直在增加的,由于土地财政和GDP政绩需要,也推波助澜房地产和基础设施建设,带来建材,钢材等都需求特别旺盛,这些生产资料价格的上涨会传导到一般商品,引起全面通胀。

综上所述,外贸是一个输入性通胀,房价也是一个原因,但是房价是由于外贸这个原因传导来的,所有完全靠外需,内需不振,才是07年通胀的原因(这些都不是一跃而就的,是自从我们加入世贸以来,经济发展在07年集中表现出了它的负面效果)。所以后来媒体不是总提结构性通胀吗,这个就是我们经济的结构性问题。

再来看现在,08年出现了金融危机,外需靠不住了,单靠外需拉动GDP已经不行了,要内需了,但是老百姓没钱消费(财富集中在了少部分既得利益者手中),怎么办,只有靠国家投资,国家哪里来的钱,印!4万亿的基础设施投资,带来了货币量的超发,带来了我们现在的通货膨胀。国际上呢,美国金融危机的实质是流动性短缺,和我们完全相反啊,需要钱,只要有钱就可以解决它的问题,所以美国不是弄了很多赤字,去收购了很多投行。那是接盘,护盘啊,美国的钱哪里来,也是印!所以美国搞了个量化宽松政策,印多了,美元大幅贬值。美元是世界货币,美元贬值带来了大宗商品价格的高涨,传导到了国内又是一个物价高涨。一边货币超发,一边大宗商品高涨,你说我们的物价怎能不涨。通货膨胀就此引发。

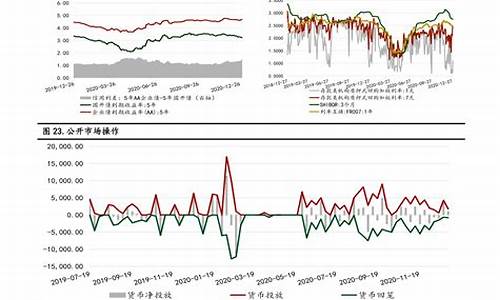

2006-2008,国际原油期货价格

第一,目前我国经济过热的根源是投资和出口(根本上还是投资)过热;第二,我国居民消费历来对存款利息率(包括利息税)变化不敏感,而在储蓄和投资之间选择时对存款利率敏感。几年前开征利息税,目的是为了刺激消费和投资(或抑制储蓄)、增加财政收入。这些措施发挥了作用,但是,其目的很大程度上没有实现,投资的增长与利息税也基本上无关,倒是股市价格的上涨把居民储蓄存款拉出来了。如果说几年以前开征利息税理论上还有道理(尽管实际作用不大),取消也没有充足理由,那么,现在已经是经济过热了,正好是一个减的时机。尽管我国居民的消费实际上还是不足的,但是继续征收利息税也不起作用。加息和减利息税能改变负利率状况,从而能抑制投资,但是不会影响消费,因为本来消费对利率不敏感。

(急)全球历年原油生产量和需求量的变化

帮你一下吧,这些数据很不好找,珍惜啊。这是美国原油连续图的价格,以美元计价

美原油指

时间 开盘 最高 最低 收盘 成交量 成交额

2006/01/31 62.1600 69.7500 62.0400 68.8700 517638592 710387

2006/02/28 68.7500 69.7800 60.4900 63.6000 5380546 687686

2006/03/31 63.7700 68.4800 61.8700 68.0900 575925376 6942

2006/04/28 67.7000 75.9600 67.4300 73.5800 510734304 734938

2006/05/31 73.4500 76.4100 69.5200 72.4200 556458112 724635

2006/06/30 72.3900 75.4200 69.6700 75.1600 494703200 707475

2006/07/31 75.1800 80.1000 74.5100 75.8300 401216704 740234

2006/08/31 75.8800 79.0900 70.9300 72.3200 524692704 747158

2006/09/29 72.2400 72.4000 61.3200 64.8500 582314880 768675

2006/10/31 64.9800 65.2300 59.9000 61.2400 702309504 763194

2006/11/30 61.2300 66.2300 59.5400 65.5400 781484800 885962

2006/12/29 65.4500 66.3400 62.4400 63.4000 705898624 867870

2007/01/31 63.5500 63.8300 52.2500 59.6300 1090667008 968962

2007/02/28 59.5500 64.0800 58.3300 63.8600 985939072 917032

2007/03/30 63.9200 69.0200 60.6000 67.7000 999153792 3539

2007/04/30 67.5600 68.5300 64.7400 67.6200 955812416 896441

2007/05/31 67.7200 68.6300 63.4400 66.1100 9115712 3735

2007/06/29 66.1200 71.6900 65.7700 71.1600 774301568 1004869

2007/07/31 71.0700 76.6800 70.4600 76.4900 801624000 10014

2007/08/31 76.4000 77.0300 68.3500 72.4600 878100224 1004310

2007/09/28 72.0300 81.5200 72.0300 79.7900 890627712 985306

2007/10/31 79.7500 92.7000 77.2100 92.2900 1033630080 998946

2007/11/30 92.9600 96.3000 87.0900 87.3500 898809216 1069319

2007/12/31 87.5300 95.6900 85.3000 94.2200 623650176 1028220

2008/01/31 94.3700 98.0900 85.0300 91.1900 890060096 1038436

2008/02/29 90.8300 101.9500 86.2000 100.7700 909558080 1083808

2008/03/31 100.5900 108.4900 .4300 100.2500 1089076096 991

2008/04/30 100.2300 117.6500 98.4400 112.2100 950450816 989301

2008/05/30 112.2000 135.5700 108.7800 127.1300 1165799680 966862

2008/06/30 127.2700 144.1200 122.0200 140.7400 1085636992 917830

2008/07/31 140.9900 147.9400 121.4600 124.7100 962175872 844310

2008/08/29 124.7300 128.9200 112.0800 116.1700 908526080 791117

2008/09/30 117.5200 117.8200 91.1700 100.8500 1031962624 725805

2008/10/31 102.2600 102.8700 62.8200 69.4400 955081920 727310

2008/11/28 69.0200 73.1400 50.7100 58.6500 7021920 833460

2008/12/31 58.2100 58.2100 40.6700 50.5200 834541824 860027

2009/01/30 49.2800 56.3500 44.1800 47.1400 7224704 944939

2009/02/27 47.2200 49.0900 40.1100 47.8200 963642688 898270

2009/03/27 47.4200 57.2100 42.8500 55.3100 895294784 843969

2000-2007年中国经济增长速度

界历年石油产量.供应量和需求量统计(10--1999)

1999年12月31日集

年份 石油产量(亿吨/年) 石油供应量(亿吨/年) 石油需求量(亿吨/年)

10 22.943 24.493 23.404

11 24.259 25.883 24.708

12 25.569 27.287 26.547

13 27.8395 29.65 26.6185

14 27.859 29.6955 28.3385

15 26.414 28.2555 28.099

16 28.672 30.5605 29.8365

17 29.8535 31.8325 30.913

18 30.079 32.1125 32.079

19 31.337 33.4865 32.61

1980 29.8 32.076 31.5335

1981 28.038 30.3805 30.4515

1982 26.7405 29.1125 29.7515

1983 26.628 29.027 29.3695

27.2445 29.822 29.9155

1985 26.991 29.631 30.0455

1986 28.1135 30.8805 30.8795

1987 28.333 31.2135 31.4995

1988 29.3685 32.3535 32.4095

1989 29.9315 32.946 32.9585

1990 30.283 33.377 32.9885

1991 30.1035 33.316 33.2835

1992 30.1065 33.4805 33.381

1993 30.118 33.674 33.498

1994 30.4955 34.114 34.1415

1995 30.1675 34.9185 34.933

1996 31.8555 35.695 35.702

19 32.845 36.825 36.549

1998 33.48 37.5755 36.8045

1999 32.839 36.7 37.3995

现货原油是什么时间开始的?

2000-2007年

为什么要把“九五”最后一年的,划在这个经济周期里,因为,2000年是一个小转折,经过了开始亚洲金融危机。全国居民消费价格总水平比上年上涨0.4%,扭转了自1998年以来居民消费价格总水平持续下降的局面。由于积极的财政政策、启动消费市场、扩大内需的政策效果继续显现,国内需求不足的矛盾得到一定程度的缓解。受国际油价持续上涨的影响,国家相应地调整了国内原油基准价和成品油价格,带动了以石油为原料的加工产品价格回升,市场价格总水平出现反弹势头。

01-05年,“十五”期间,影响中国经济发展主要是中国外有风云变幻的国际环境,内有错综复杂的经济和社会矛盾。受美、日等国经济衰退的影响,全球经济一路下滑,国际金融市场动荡,股市低迷,汇市不稳。从2001年的“9·11”,到2003年的伊拉克战争,局部战争和地区冲突不断,再加上海啸、油价上涨、美元汇率持续走低等天灾人祸,给本已疲软的世界经济雪上加霜。中国在2001年加入WTO后,融入经济全球化的步伐加快,到2003年,中国经济结束了连续5年的反通缩,开始进入了新的经济增长期。然而,突如其来的非典疫情和当年严重的旱涝灾害,给中国经济带来了极大的冲击,市场销售增幅明显回落、旅游业受到严重打击、交通运输量明显下降、出口订单减少、农产品销售受阻等等。2003年二季度GDP增长率从一季度的9.9%掉到了6.7%。

但“十五期间”,基本来看解决三农问题,价格总水平基本稳定。国际收支基本平衡。产业结构优化升级,国际竞争力增强。

直到07年,次债的正在到来(其实06年就暴露初问题了),加上中国楼市股市的泡沫严重,迎来了08的又一个转折,但我相信这次不会出现大问题,至少中国是的。中国经济一直是向好的。

至于美国在2000-今,发生了什么。我不讨论太多。我在我的课上和我的学生们说了很多。这段时间说的太多,我就简单的说一下财政方面。美国的布什的放松购房要求的刺激购房的政策,只是一个小小的导火线。这次次债危机,也至少一个更严重问题的表现。

这个更严重的问题,指的是在过去的十几年中,美国的经济增长主要增加了富人的收入,而中产阶级相对被挤压削弱。在医疗价格持续上涨的今天,一个年收入六万美元的三四口人的家庭,如果雇主不提供医疗保险,他们就买不起一年一万二美元到一万三美元的家庭保险。这就是为什么美国有4700万的人没有医疗保险。在银行条件松懈,中产阶级的经济实力被严重挤压,无法偿付的条件下,就爆发了这次危机。只有增强中产阶级的经济实力才是解决这场危机的治本之路。说白了,赚的少花的多,能不出问题么。

源于美国目前还没拿出更宏观一点的政策,我无法评论。只能发表一下个人的意见导向。个人认为:

一、政策的改革,大幅度削减社保,增加人们的工作年限以延迟其享受养老保障。

二、增加美国的储蓄。改变人们过度消费的观念。

这才是能够解决美国根本的东西。当然这只是作为经济学家的看法。但是民众觉得不会这么认为,而现在正临美国大选,政治导向会深刻的影响到美国的政策的。

以上除了参考了 十个五年 ,其余全部个人意见。

现货原油早在上世纪七八十年代就在国际兴起,在国内最早成立的是07年的北油所,不过由于国内对于投资这一块还是属于盲点监控,制度不够完善,所以一直到14年底,现货原油才在国内逐渐兴起。

现货原油属于国际战略储备不可或缺的能源产品,尤其是在近期,沙特伊朗方面关系恶化,朝鲜氢弹实验的国际的影响下,原油更是显示出其独有的价值属性,是介入原油投资的最佳时机。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。